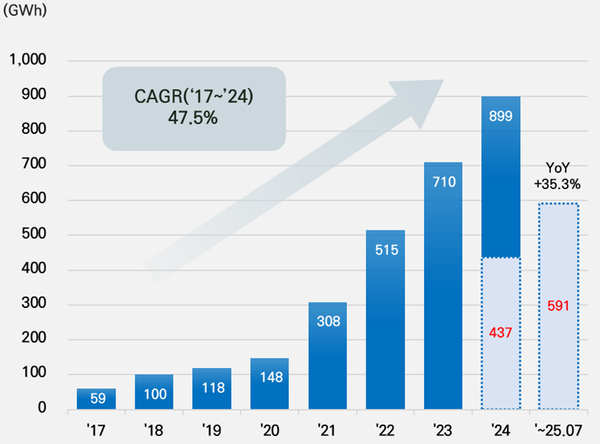

▲ 글로벌 전기차 배터리 사용량 추이(출처: 2025년 8월 Global Monthly EV and Battery Monthly Tracker, SNE리서치)

▲ 글로벌 전기차 배터리 사용량 추이(출처: 2025년 8월 Global Monthly EV and Battery Monthly Tracker, SNE리서치)미국과 유럽을 중심으로 규제 강화와 공급망 재편이 가속화되는 가운데, 북미에서의 조달·생산 비중을 높이는 방향으로의 전략 수정이 불가피하다는 분석이 나왔다.

SNE리서치가 2일 공개한 보고서에 따르면, ’25년 1~7월 세계 각국에 등록된 전기차(EV, PHEV, HEV)에 탑재된 총 배터리 사용량은 약 590.7GWh로 전년대비 35.3% 성장했다.

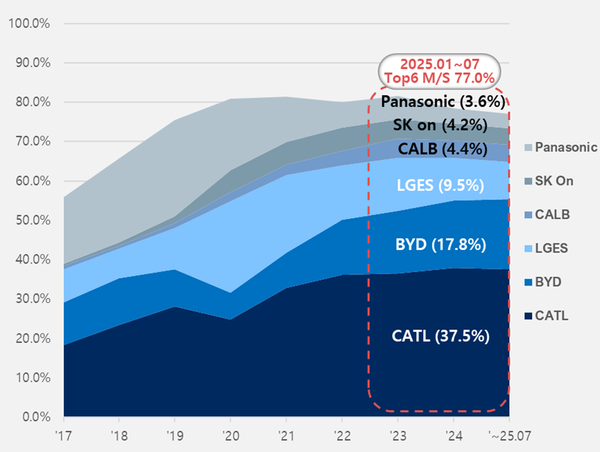

’25년 1~7월, LG에너지솔루션, SK 온(on), 삼성SDI 등 국내 배터리 3사의 글로벌 전기차용 배터리 사용량 시장 점유율은 전년대비 4.5%p 하락한 16.6%를 기록했다. LG에너지솔루션은 전년대비 9%(56.1GWh) 성장하며 3위를 유지했고 SK on은 17.4%(24.6GWh)의 성장률을 기록해 5위에 올랐다. 반면, 삼성SDI는 10.6%(17.7GWh) 감소한 것으로 나타났다.

전기차 판매에 따른 국내 3사의 배터리 사용량을 살펴보면, 삼성SDI는 BMW, 아우디, 리비안 순으로 공급 비중이 높았다. BMW는 i4, i5, i7, iX 등 주요 전동화 모델에 삼성SDI 배터리를 탑재하고 있으나 이 모델들의 판매 둔화로 배터리 사용량은 전년대비 5.9% 감소한 것으로 나타났다.

리비안은 R1S, R1T가 미국에서 안정적인 판매량을 기록하고 있지만 중국 Gotion의 LFP 배터리를 적용한 스탠다드 레인지 트림이 새롭게 출시되며 삼성SDI의 탑재 비중에 부정적인 영향을 미쳤다. 반면, 아우디는 PPE 플랫폼 기반의 Q6 e-Tron 판매가 본격화되면서 전년대비 6.1%의 배터리 사용량 증가를 기록했다.

SK on의 배터리는 주로 현대차그룹, 메르세데스-벤츠, 포드, 폭스바겐 등의 주요 완성차에 탑재된 것으로 나타났다. 현대차그룹의 경우 아이오닉5와 EV6의 페이스리프트 이후 판매량이 점진적인 회복세를 보였고, 폭스바겐 ID.4, ID.7의 견조한 판매량도 SK on의 배터리 사용량 증가에 긍정적으로 기여했다. 포드의 경우 F-150 라이트닝의 판매가 둔화되었으나 Explorer EV와 E-Transit, PUMA EV가 상승세를 보이며 12.9% 성장했다.

LG에너지솔루션의 배터리 사용량은 주로 테슬라, 쉐보레, 기아, 폭스바겐 등의 주요 완성차에 탑재된 것으로 나타났다. 테슬라의 경우, 전체적인 판매 감소와 함께 LG에너지솔루션 배터리를 탑재한 트림의 판매량 부진으로 배터리 사용량이 전년대비 23.6% 감소했다.

반면, 기아 EV3의 글로벌 판매 호조와 얼티엄 플랫폼이 적용된 쉐보레 이쿼녹스, 블레이저, 실버라도 EV의 북미 판매 확대는 LG에너지솔루션의 배터리 사용량 증가를 견인한 주요 요인으로 평가된다.

주로 테슬라에 배터리를 공급하는 파나소닉은 올해 배터리 사용량 21.4GWh를 기록하며 6위에 올랐다. 파나소닉은 최근 강화된 미국의 중국산 배터리 및 원자재 규제에 대응해 북미 중심의 공급망 재편에 속도를 내고 있다. 특히 중국산 소재 의존도를 줄이고, 현지 조달 확대 및 신규 소재 확보를 통해 배터리 생산의 안정성을 강화하는 데 주력하고 있다. 이러한 전략은 향후 북미 시장 내 사용량 회복과 점유율 유지에 중요한 기반이 될 것으로 예상된다.

중국의 CATL은 전년대비 34%(221.4GWh) 성장하며 글로벌 1위 자리를 견고히 유지했다. Changan과 Geely, Seres, Xiaomi 등 주요 OEM들이 CATL의 배터리를 채택하고 있을 뿐만 아니라 △테슬라 △BMW △Mercedes-Benz △폭스바겐 등과 같은 전세계 주요 OEM들 또한 CATL의 배터리를 채택하고 있다.

BYD는 52.4%(105GWh) 성장률과 함께 글로벌 배터리 사용량 2위를 기록했다. 배터리와 함께 전기차(BEV+PHEV)를 자체 생산하는 BYD는 우수한 가격 경쟁력을 바탕으로 다양한 차급에서 판매를 확대하고 있으며, 중국 내수 시장뿐 아니라 해외 시장에서도 입지를 빠르게 넓히고 있다. 특히 유럽 시장에서의 확장세가 두드러지며, 올해 상반기 유럽 내 BYD 배터리 사용량은 6.9GWh로 전년대비 260.7% 증가한 것으로 나타났다.

이처럼 미국과 유럽을 중심으로 규제 강화와 공급망 재편이 가속화되면서 배터리 산업의 흐름이 다시 짜이고 있다. OBBBA는 IRA 조기종료와 AMPC 혜택을 단계적으로 줄이고, FEOC 기준을 통해 중국과 연계된 배터리와 원자재의 보조금 자격을 제한한다. 그 결과 업체들은 북미에서의 조달과 생산 비중을 높이는 방향으로의 전략 수정이 불가피해졌다.

수요 측면에서 유럽은 이산화탄소 규제 강화의 영향으로 완만한 회복세를 보이고, 미국은 보조금과 정책 불확실성 속에서 HEV 강세와 BEV 둔화가 동시에 나타나고 있다.

보고서는 “결국 정책이 가격과 수요를 함께 흔드는 국면인 만큼, ‘어떤 모델을 어디에서 어떤 소재로 만들 것인가’를 먼저 결정하는 포트폴리오 재정렬이 출발점”이라며, “이를 기준으로 OEM과의 공동 기획과 원재료 장기계약, 현지화 일정을 통합 관리하는 것이 보조금과 현금흐름 측면에서 바람직하다”고 설명했다.

▲ TOP 6 배터리 제조사 점유율 추이(자료: 2025년 8월 Global Monthly EV and Battery Monthly Tracker, SNE리서치)

▲ TOP 6 배터리 제조사 점유율 추이(자료: 2025년 8월 Global Monthly EV and Battery Monthly Tracker, SNE리서치)